半导体硅片现状,90%以上靠进口|半导体行业观察

近些年来,硅晶圆片占半导体材料市场的比重基本保持稳定, 比重为 34%左右。 2015 年全球半导体硅片市场规模约为 80 亿美元,是占比最大的 IC 制造材料。日本的 Shin-Etsu 和 Sumco 的销售占比超过 50%,中国台湾的环球晶圆在 2016 年先后并购了 Topsil 和 SunEdisonSemi,成为了全球第三大半导体硅片供应商,目前前六大硅片厂的销售份额达到 92%,半导体硅片市场一直被巨头垄断。

由于 2016 年全年全球 DRAM 和 3D NAND Flash 出货量增加以及硅片国际大厂产能有限, 再加上大陆投资的大尺寸硅片项目未能实现出货,导致全球半导体硅片供应吃紧, 国际上前几大硅片供应商的产能利用率均达到 100%。 三大半导体硅片厂均宣布将调涨 2017 年 Q1 的 12 英寸硅片价格 10~20%。

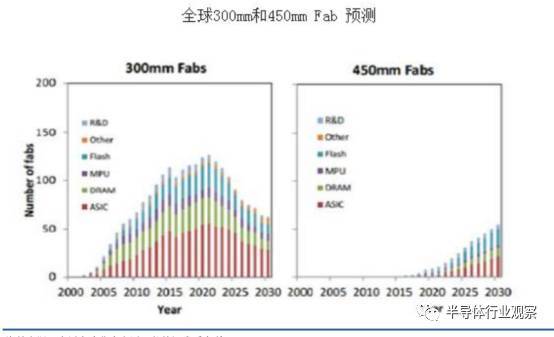

而据IC Insights 统计数据显示,全球营运中的 12 寸(300mm)晶圆厂数量持续成长,在 2016 年可达到 100 座, 到 2020 年底,预期全球应用于 IC 生产的 12 寸晶圆厂总数达到 117 座,若 18 寸(450mm)晶圆迈入量产, 12 寸晶圆厂的高峰数量可达到 125 座左右。 由于 12 英寸( 300mm)的硅片主要是用来生产逻辑芯片和记忆芯片, 并且DRAM 与 NAND 闪存等未来五年年均複合增长率( CAGR)可达7.3%,产值将从去年的 773 亿美元扩增至 1,099 亿美元,增长率达到 42.2%, 因此,全球对于 300mm 大硅片的需求将持续扩张。 预计未来几年硅片的缺货将是常态。

国内集成电路产业经过 30 多年的大力发展,目前已形成了一定的产业规模,以及集成电路设计、芯片制造、封装测试三业及支撑配套业共同发展的较为完善的产业链格局。目前我国半导体行业发展快速,对上游原材料需求维持这一个较高的水平,近几年对硅片及硅基材料的需求基本在 130 亿元左右的水平,但 12 英寸硅片完全依赖进口,因此将来存在着较大的进口替代的可能性。

什么是半导体硅片

硅片又称硅晶圆片, 是制作集成电路的重要材料,通过对硅片进行光刻、离子注入等手 段,可以制成集成电路和各种半导体器件。 硅片是以硅为材料制造的片状物体,直径有 6 英寸、 8 英寸、 12 英寸等规格。单晶硅是硅的单晶体,是一种比较活泼的非金属元素, 具有基本完整的点阵结构。不同的方向具有不同的性质,是一种良好的半导材料。纯度 要求达到 99.9999%,甚至达到 99.9999999%,杂质的含量降到 10-9的水平。采用西门子 法可以制备高纯多晶硅,然后以多晶硅为原料,采用直拉法或悬浮区熔法从熔体中生长 出棒状单晶硅。单晶硅圆片按其直径主要分为 6 英寸、 8 英寸、 12 英寸及 18 英寸等。

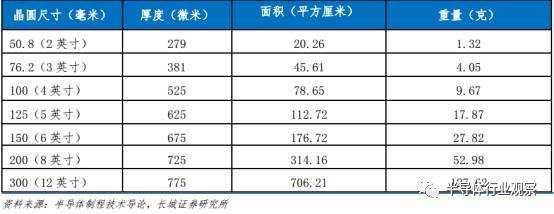

硅( Si)是目前最重要的半导体材料,全球 95%以上的半导体芯片和器件是用硅片作为基 底功能材料而生产出来的。在可预见的未来,还没有其它材料(如石墨烯等)可以替代 硅的地位。 在半导体制造业中广泛使用各种不同尺寸与规格的硅片,通常包括 4 英寸、 5 英寸、 6 英寸、 8 英寸及 12 英寸,它们的基本规格如下表所示:

直拉法和区熔法的比较

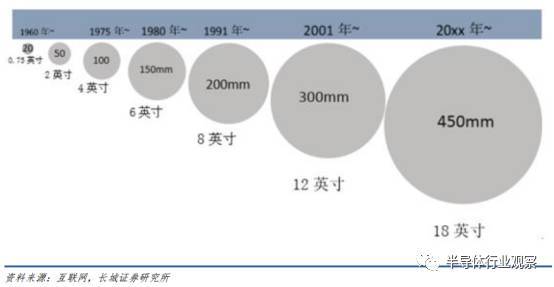

硅片尺寸越大,将来在制成的每块晶圆上就能切割出更多的芯片,单位芯片的成本也就 更低。在 1960 年时期就有了 0.75 英寸(约 20mm)左右的单晶硅片。在 1965 年左右 GordonMoore 提出摩尔定律时,还是以分立器件为主的晶体管,然后开始使用少量的 1.25 英寸小硅片,进而集成电路用的 1.5 英寸硅片更是需求大增。

之后,经过 2 英寸, 3 英寸,和4 英寸。接下来 5 英寸, 6 英寸, 8 英寸,然后进入 12 英寸。 业界较为公认的说法, 1980年代是 4 英寸硅片占主流,1990 年代是 6 英寸占主流,2000 年代是 8 英寸占主流,到 2002年时英特尔与 IBM 首先建 12 英寸生产线,到 2005 年已占 20%,及 2008 年占 30%,而那时 8 英寸已下降至 54%及 6 英寸下降至 11%。 预计在 2020 年左右, 18 英寸( 450mm)的硅片将开始投入使用。

半导体硅片尺寸发展历程

单晶硅片是制造半导体硅器件的原料,用于制作大功率整流器、 大功率晶体管、二极管、 开关器件等,其后续产品集成电路和半导体分立器件已广泛应用于各个领域。单晶硅作 为一种重要的半导体材料,在光电转换、传统半导体器件中其应用已十分普遍。以电驱动 的发光光源,如放电灯、荧光灯或阴极射线发光屏、 发光二极管等。从信息角度来看, 可利用光发射、放大、调制、加工处理、存储、测量、显示等技术和元件,构成具有特 定功能的光电子学系统。例如,利用光纤通信可以实现迅速和大容量信息传送的目的。 它使原来类似的技术水平得到大幅度的提高。

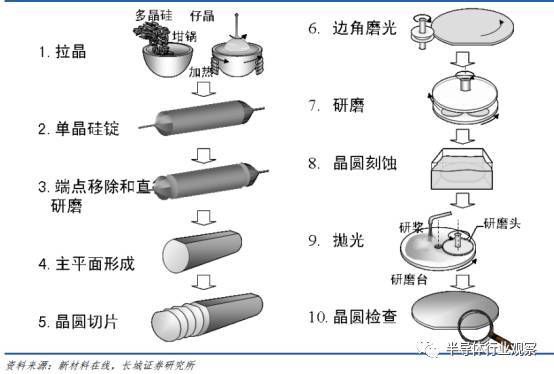

半导体单晶硅片的生产工艺流程

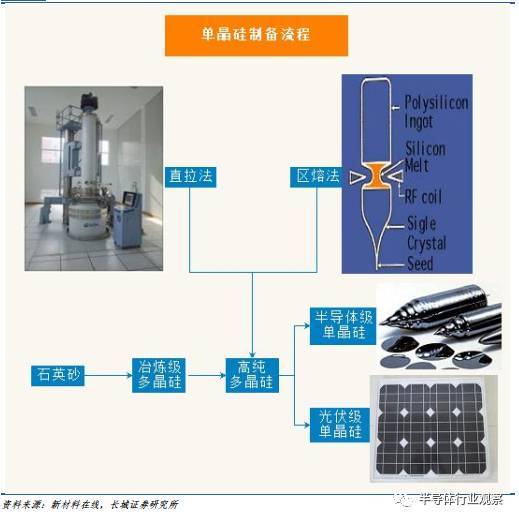

单晶硅片是单晶硅棒经由一系列工艺切割而成的,制备单晶硅的方法有直拉法( CZ 法)、 区熔法( FZ 法)和外延法,其中直拉法和区熔法用于制备单晶硅棒材。区熔硅单晶的最 大需求来自于功率半导体器件。

单晶硅制备流程

直拉法简称 CZ 法。 CZ 法的特点是在一个直筒型的热系统汇总,用石墨电阻加热,将装在 高纯度石英坩埚中的多晶硅熔化,然后将籽晶插入熔体表面进行熔接,同时转动籽晶, 再反转坩埚,籽晶缓慢向上提升,经过引晶、放大、转肩、等径生长、收尾等过程,得 到单晶硅。

区熔法是利用多晶锭分区熔化和结晶半导体晶体生长的一种方法,利用热能在半导体棒 料的一端产生一熔区,再熔接单晶籽晶。调节温度使熔区缓慢地向棒的另一端移动,通 过整根棒料,生长成一根单晶,晶向与籽晶的相同。区熔法又分为两种:水平区熔法和 立式悬浮区熔法。前者主要用于锗、 GaAs 等材料的提纯和单晶生长。后者是在气氛或真 空的炉室中,利用高频线圈在单晶籽晶和其上方悬挂的多晶硅棒的接触处产生熔区,然 后使熔区向上移动进行单晶生长。由于硅熔体完全依靠其表面张力和高频电磁力的支托, 悬浮于多晶棒与单晶之间,故称为悬浮区熔法。

直拉法和区熔法的比较

单晶硅是从大自然丰富的硅原料中提纯制造出多晶硅,再通过区熔或直拉法生产出区熔 单晶或直拉单晶硅,进一步形成硅片、抛光片、外延片等。直拉法生长出的单晶硅,用 在生产低功率的集成电路元件。而区熔法生长出的单晶硅则主要用在高功率的电子元件。 直拉法加工工艺:加料→熔化→缩颈生长→放肩生长→等径生长→尾部生长,长完的晶 棒被升至上炉室冷却一段时间后取出,即完成一次生长周期。

悬浮区熔法加工工艺:先从上、下两轴用夹具精确地垂直固定棒状多晶锭。用电子轰击、高频感应或光学聚焦法将一段区域熔化,使液体靠表面张力支持而不坠落。移动样品或加热器使熔区移动。这种方法不用坩埚,能避免坩埚污染,因而可以制备很纯的单晶,也可采用此法进行区熔。

半导体单晶硅片加工工艺流程

工业生产中对硅的需求主要来自于两个方面:半导体级和光伏级。半导体级单晶硅和光 伏级单晶硅在加工工艺流程中存在着一些差异,半导体级单晶硅的纯度远远高于光伏级 单晶硅。半导体级单晶硅片的加工工艺流程:单晶生长→切断→外径滚磨→平边或 V 型 槽处理→切片,倒角→研磨,腐蚀--抛光→清洗→包装。

半导体单晶硅片切割工艺流程

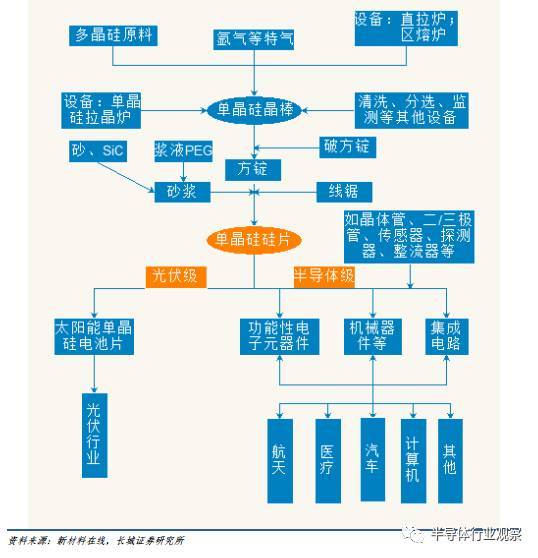

单晶硅片产业链分析

单晶硅的制备工艺不同,所得到产品的纯度和性能差异很大,因此其下游应用领域也有 所区别。单晶硅在日常生活中是电子计算机、自动控制系统等现代科学技术中不可缺少 的基本材料。电视、电脑、手机、汽车,处处都离不开单晶硅材料,单晶硅作为科技应 用普及材料之一,已经渗透到人们生活中的各个角落。

单晶硅及其应用分类

整个单晶硅的产业链比较长,从最上游的多晶硅原料和设备等,到中游的单晶硅硅片, 延伸至下游的电力电子器件、高效率太阳能光伏电池、射频器件和微电子机械系统、各 种探测器和传感器等,最后到计算机、汽车、光伏等各大行业。日本信越化工和 SUMCO 公司在单晶硅片领域占据了市场重要地位。

单晶硅产业链全景图

(1)上游设备原材料格局

半导体元件所使用的单晶硅片系采用多晶硅原料再经由单晶生长技术所生产出来的。晶 硅是单质硅的一种形态, 熔融的单质硅在过冷条件下凝固时,硅原子以金刚石晶格的形 态排列成许多晶核,如这些晶核长成晶面取向不同的晶粒,则这些晶粒结合起来形成的 晶体就叫多晶硅。

多晶硅所使用的原材料来自硅砂(二氧化硅),以盐酸(或氯气、氢气)和冶金级工业硅为原料,将粗硅(工业硅)粉与盐酸在高温下合成为三氯氢硅,然后对三氯氢硅进行化学精制提纯,接着对三氯氢硅进行多级精馏,使其纯度达到 9 个 9 以上,其中金属杂质总含量应降到 0.1ppba 以下,最后在还原炉中 在 1050℃的硅芯上用超高纯的氢气对三氯氢硅进行还原而长成高纯多晶硅棒,再通过单晶生长技术生产处单晶硅片。

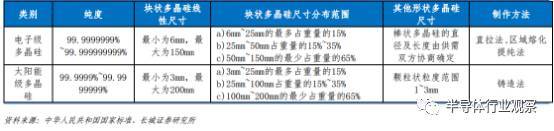

电子级多晶硅(用于制备半导体单晶硅) 与太阳能级多晶硅的区别主要就在于对纯度的控制,最明显的就在精馏工序,电子级和太阳能级的塔高和数量相差很大。太阳能能多晶硅纯度为小数点后 6 个 9,电子级多晶硅小数点 12 个 9,整个工艺流程电子级比太阳能级在原料纯度,管道清洗,提纯塔,厂房洁净度等要求都要高。

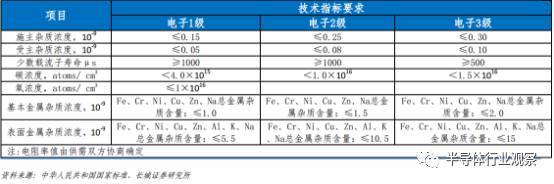

电子级多晶硅的等级及相关技术要求

电子级多晶硅材料的生产与太阳能级多晶硅相比,对产品纯度、杂质控制的要求都非常 苛刻,此过程中氯硅烷的分离提纯工艺是关键步骤。三氯氢硅除硼一直是国内电子级多 晶硅材料领域的技术瓶颈。

电子级多晶硅与太阳能级多晶硅的区别

近几年来,随着消费电子的快速发展以及未来汽车产生的大量需求,全球电子级多晶硅 料需求量稳步,预计未来几年对于硅片的消费量会保持现在的上升趋势。

全球电子硅材料需求情况

(2)关键生产设备都来自国外

单晶硅棒加工成单晶硅抛光硅片的加工流程: 单晶生长→切断→外径滚磨→平边或 V 型 槽处理→切片,倒角→研磨,腐蚀--抛光→清洗→包装。通常一条生产线需要如下的设 备配置。目前国产设备虽然已经覆盖生产线的各个环节,但在质量和精度方面与进口设 备差距较大。因此,目前国内单晶硅厂商都采用进口设备来进行生产。

单晶硅生产线设备配置

单晶炉是一种在惰性气体(氮气、氦气为主)环境中,用石墨加热器将多晶硅等多晶材料 熔化,用直拉法生长无错位单晶的设备。 单晶硅炉型号有两种命名方式,一种为投料量, 一种为炉室直径。比如 120、150 等型号是由投料量决定, 85 炉则是指主炉筒的直径大小。 单晶硅炉的主体构成由主机、加热电源和计算机控制系统三大部分组成。

半导体材料有别于一般电子产业,不仅在纯度与不纯物的规格要求相当高,连从原物料 的来源与合成制造的生产过程都必须完全符合半导体制造商的规定,才有机会打入供应 体系。

再者,材料供应商与半导体制造商就先进制程技术的开发时,材料业者须亦步亦趋随时 配合与反应制程参数调整的结果,国内材料厂虽具有就近协助与供应的优势,但配合度 与效率却不如国际大厂。

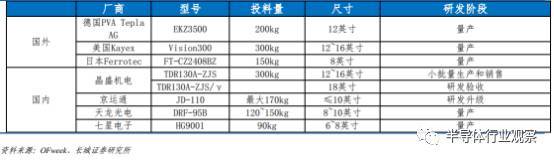

国内外主要单晶硅炉生产厂商的现金产品

(3)半导体硅片全球格局情况

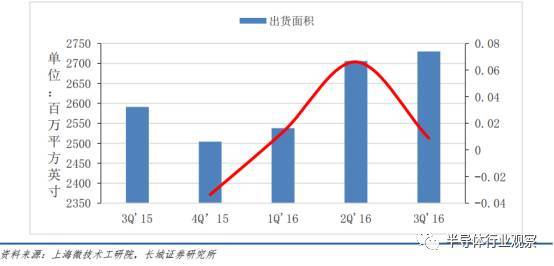

国际半导体产业协会(SEMI)最新统计数据显示, 2016 年第三季全球硅晶圆出货面积再度 打破历史纪录,达到 27.30 亿平方英寸。与前一季 27.06 亿平方英寸相比,第三季出货 面积成长 0.9%,也较 2015 年第三季的 25.91 亿平方英寸增加 5.4%。硅晶圆是制造半导 体器件的基础材料,对于电脑、通讯、消费性电子等所有电子产品来说,都是十分重要 的物资。其出货面积持续成长,也显示市场对电子产品的需求仍在不断成长。

近五季全球硅晶圆出货面积不断上升

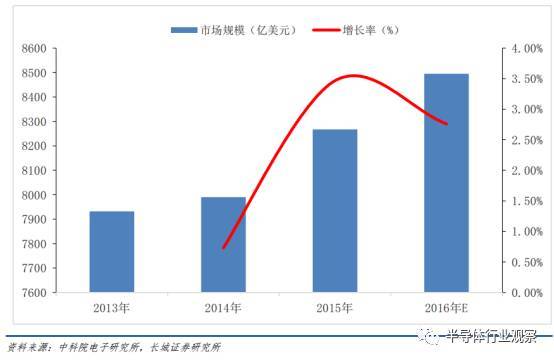

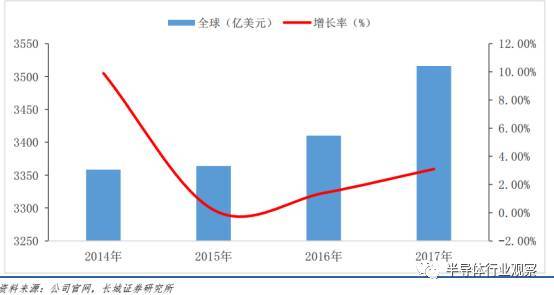

全球硅片市场规模近几年稳步上升,未来上升将成为主要趋势。 以工艺为标准可以将半 导体材料分为晶圆制造材料和封装材料。 2015 年,总体晶圆制造市场达到 241 亿美元, 封装材料市场达到 193 亿美元。 2015 年全球半导体单晶硅市场产值已达 434 亿美元,在 整个半导体行业中所占比重达到 13%。

2013-2016 年全球硅片市场规模

半导体材料分为晶圆制造材料和封装材料,晶圆制造材料主要包括大硅片、光刻胶、湿 化学品、特种气体、抛光液和抛光垫等。硅片及硅基材是半导体材料中最重要的部分, 占半导体材料市场份额的 32%,由于我国半导体产业起步较晚,再加上半导体硅片的制备 工艺要求极高,该部分市场几乎均由国外厂商垄断。

目前主流半导体硅片市场的全球寡头垄断已经形成,日本、台湾、德国和韩国资本控制的 6 大硅片公司的销量占到 95%。信越化学工业株式会社作为日本半导体材料行业的龙头企业之一,是全球最大的半导体硅片供应商, 2015 年在全球半导体硅片市场中占有 27%的份额, SUMCO 公司紧随其后。

硅晶圆产业几乎由国外厂商垄断

半导体单晶硅片下游市场前景广阔

半导体单晶硅片下游市场整体向好,继续保持增长趋势。 2015 年全球半导体代工市场增 长 4.4%,达到 488 亿美元。 在新技术(云计算、人工智能、智能驾驶)逐步兴起的背景 下,基于对深度大数据处理的需求大幅增加,将带来半导体硬件设备的快速更新升级。 半导体行业或迎来大规模发展契机。

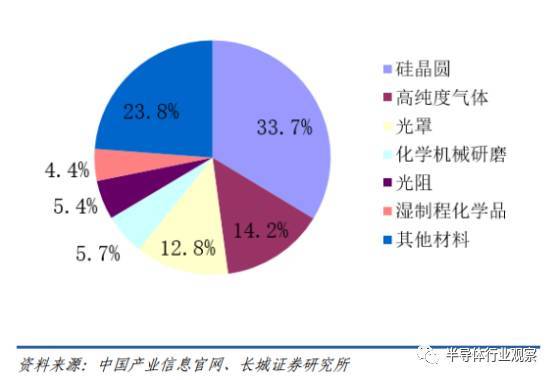

硅片是最主要的半导体材料,历年来硅晶圆片的市场销售额占整个半导体材料市场总销 售额的 32%~40%。 近些年来,硅晶圆占半导体材料市场的比重基本保持稳定, 2013 年硅 晶圆占半导体材料市场的比重为 35%, 2015 年占比 34%。可以预见在未来几年内,硅晶圆依旧将在半导体材料市场占据重要地位。

2015 年全球半导体前道各材料市场比重

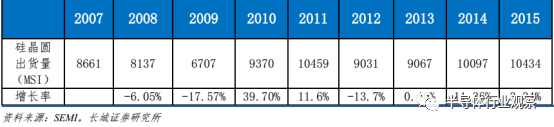

数据显示, 2015 年硅抛光晶圆与硅外延晶圆合计 10434MSI(百万平方英寸); SEMI 协会 表示, 2015 年硅晶圆片总出货量超越 2014 年创下的历史记录,预计 2016 年和 2017 年有望再创新高。

2013-2017 年全球硅晶圆片的出货量计

虽然在 2005 年至 2010 年期间,不同尺寸硅片市场数据波动起伏,但是从 2011 年至 2015年,全球不同尺寸硅片市场规模稳步上升。预计在 2017 年硅片总量将超过 120 亿平方英寸,同时 12 英寸硅片所占比重越来越大,牢牢占据主流地位。

全球硅片市场现状及发展预测

2015 年全球半导体市场增长缓慢,主要是因为 3.9%的亚太地区增长抵消了 10.3%的日本 下滑和 8.2%的欧洲下滑。半导体需求主要受到 PC 出货放缓、美元升值、日本经济萎缩、 欧洲危机和中国股票市场影响。其中,中国半导体销售额占到全球半导体消费的 50%以上。 未来几年内全球半导体市场将呈现回暖趋势,2016年和 2017年将分别增长 1.4%和 3.1%。

迄今为止,主要半导体市场亚太地区已经推动半导体行业增长;鉴于中国经济疲软,半 导体市场将呈现缓慢增长的趋势。 2017 年全球的半导体市场将呈现增长势头,这将直接 带动全球半导体级硅片市场的增长,虽然增长率有所放缓,但是增长的趋势是一定的。

2014-2017 年全球半导体市场规模

由于半导体行业去库存已接近尾声,随着市场需求逐渐回暖,半导体行业景气度逐步提 升。预计全球半导体的资本支出和设备投资规模在未来两年能够保持相对稳定的增长率, 半导体级硅片行业也会因此受益,在未来对于硅片的需求将稳步上升。

2014-2018 年全球半导体的资本支出和

需要强调的一点就是300mm硅片需求持续增长。

半导体芯片制造技术遵循摩尔定律,不同尺寸硅片市场的消长和发展轮换,硅片整体沿 大尺寸趋势发展。 单晶硅片直径越大,所能刻制的集成电路越多,芯片的成本也就越低。 300mm 硅片从 1990 年代末迅速切入市场,经过几年发展,迅速成为市场的主流,并且未 来也将占据主流地位。

根据 SEMI 发布的市场消息, 2015 年全球硅片材料市场消耗约 100亿平方英寸。其中 300mm 占约 70%。与此同时, 200mm 硅片出货目前还占据大约 20%市场份额。由于 MEMS、功率模拟等产品预计将以超越摩尔定律的方式继续发展, 200mm 硅片未来还将继续保持一定的市场份额。目前业界的主流预测是, 450mm 硅片有可能在 2017年左右开始导入小批量生产,第一批客户可能只有 Intel 一家。之后几年 450mm 的硅片也将遵循规律,迎来一段时间的强劲增长。预计硅片需求依旧会保持持续增长态势。

300mmFabs 将会在 2021 年左右达到高峰,之后市场将迎来 450mmFabs 的补充, 300mmFabs将逐渐减少。总体供给预计将不会减少。

根据 IC Insights 统计的 2016-2020 年全球晶圆产能报告显示,全球营运中的 12 寸(300mm) 晶圆厂数量持续成长,预期在 2016 年可达到 100 座。此外,目前全球有 8 座 12 寸晶圆 厂预计 2017 年开幕,有可能使该年度成为自 2014 年有 9 座晶圆厂开始营运以来,第二 个有最多数量晶圆厂投入营运的年份。到 2020 年底,预期全球将有再 22 座的 12 寸晶圆厂营运,让全球应用于 IC 生产的 12 寸晶圆厂总数达到 117 座。

而如果 18 寸(450mm)晶圆迈入量产, 12 寸晶圆厂的高峰数量可达到 125 座左右。 12 英寸( 300mm) 的硅片主要是用来做逻辑芯片和记忆芯片的,而其余的比如汽车半导体、指纹识别芯片、摄像机 CIS芯片都是采用 8 英寸的硅片。而根据研调机构 IC Insights 最新报告预测, DRAM 与 NAND闪存等,未来五年年均複合增长率( CAGR)可达 7.3%,产值将从去年的 773 亿美元扩增至 1,099 亿美元,增长达到 42.2%。 因此,全球对于 300mm 大硅片的需求将持续扩张。

根据统计,大陆 12 寸晶圆厂达到 10 座,若全部投产未来大陆 12 寸芯片总产能预计超过 55 万片/月。而目前国内的 12 寸( 300mm)硅片产量几乎为零,这是产业链上最为紧缺的一环。全球 12 寸硅片日本生产的最多,日本信越和 SUMCO,这两家的产能和实际供应量总和占全球 2/3 以上。 300mm 半导体级的大硅片,不仅是产业链缺失的重要一环,也是国家安全战略发展的需要。因此,大陆本土对于 12 寸硅片的下游需求正在迅速扩张。

2015 年全球不同尺寸硅片材料市场消耗超过 100 亿平方英寸,预计到 2020 年全球不同尺寸硅片材料市场消耗将突破 120 亿平方英寸。 其中, 12 寸( 300mm) 晶圆市场规模将不断扩大, 到 2020 年将占到 80%, 而 8 寸( 200mm) 和 6 寸( 150mm) 及以下的硅片市场规模将越来越小。

全球不同尺寸硅片市场现状及预测

- 上一篇:第21届中国国际光电博览会(CIOE 2019)

- 下一篇:省创业之星

COPYRIGHT @2021 浙江森永光电设备有限公司 All rights reserved

浙ICP备2021036265号-1